みなさまこんにちは!

みなさまこんにちは!

経営者の方なら必ず知っている「経費」という言葉。

勘定科目や仕訳を行うときなどに不安や疑問を感じることはないでしょうか?

会社の経費計上について正しく理解しておくことは、会社の健全な運営に必要な節税対策を正しく行うためにも重要です。

その中でも、よく聞く言葉、「減価償却(げんかしょうきゃく)」

「減価償却ってなに?」

「意味はなんとなくわかるんだけど、詳しく知りたい」

そんな疑問を持っている方に向けて「減価償却」についてまとめました。

【関連記事】「償却資産税ってどんな税金?税理士に申告を依頼できる?」

固定資産の「減価償却」とは一体どんなものなのか、 メリット・デメリットをご紹介します。

まず経費とは

事業を行う上で発生した支出のことです。「仕事のミーティングの際に食事をした飲食代」や「仕事場に車で移動する際のガソリン代」など、事業に関わる支出は経費になります。

自宅が作業場所になっている場合、自宅の家賃や光熱費など事業に使用した分は経費として計上することができます。

事業にかかる税金は、収益から経費を引いた「事業所得」で計算します。経費のメリットは、経費が増えると所得が減り、結果、支払う税金を少なくすることができるのです。

【関連記事】「税理士に怒られるかも!経費にならないものとは」

減価償却とは

事業を経営するうえで必ず必要になるのが「減価償却」です。

「固定資産」とは、固定資産とは基本的に1年以上保有・使用する資産のことをいいます。

「固定資産」は時が経つにつれ、その価値が減っていくものとして扱われます。

固定資産がその年の利益を生み出すためにどれだけ使われたかを考え、費用として分割計上していく仕組みが、「減価償却費」です。

実際に設備を使い始めてから、決められた期間で毎期経費を計上していきます。

減価償却できる資産とできない資産

減価償却ができるものは、基本的に長期間使う固定資産ですが、対象となるものとならないものがあります。

減価償却の対象になるもの

・有形・無形の固定資産のうち10万円以上のもの

・長い期間使用して消耗しても財産としての価値が残り、使用可能なあいだは売って収入を得ることができるもの

上記が減価償却の対象になります。

減価償却できる資産

・事業に用いられる建物

・建物に付属する設備

・機械装置

・器具備品

減価償却できない資産

・土地

・借地権

・骨董品

・書画

利用価値が下がることがないものは、減価償却の対象になりません。

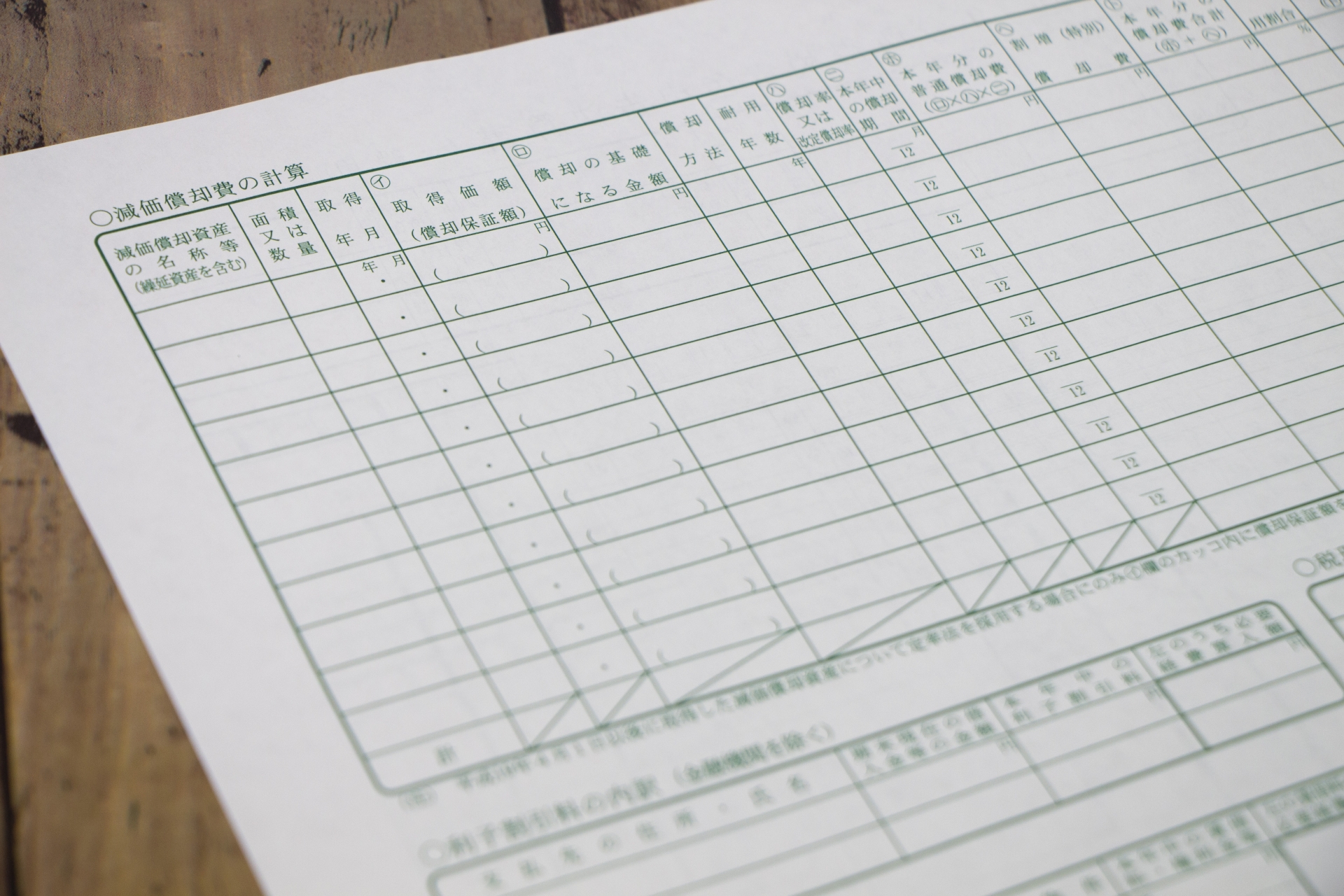

減価償却の計算方法

減価償却費の計算方法には、「定額法」と「定率法」の2種類があります。

定額法

定額法は、固定資産を購入した金額を、法律で定められた耐用年数で割り、耐用年数内で毎年一定の金額を計上するよう、配分するやり方です。

例えば、100万円で購入した固定資産の法定耐用年数が5年なら、20万円を5年間にわたって減価償却費として計上することになります。

定率法

定率法は、残存する簿価が毎年一定の割合で減価償却されていくように計上する方法です。

どちらの方法を選ぶかは、それぞれの会社の判断で、経営の状態などによって決められます。

法人の場合は有形固定資産のうちの、建物や建物付属設備、構築物などは定額法、それ以外は定率法を選ぶことが原則になります。

【資産によってはどちらで償却するか決まっているものもある】

固定資産の種類によっては、定額法・定率法どちらで償却するのか定められているものもあります。

無形固定資産にあたる特許権、実用新案権、商標権、ソフトウェア、意匠権などは、法人・個人にかかわらず定額法しか選択できません。

減価償却のメリット・デメリット

減価償却を行うことによるメリットは3つあります。

減価償却のメリット

節税対策

減価償却費は経費として計上できるため、減価償却費を計上すると利益額が抑えられ、その分税額も抑えられます。結果、節税になります。

資産が残る

毎年減価償却費を計上しても、実際に毎年現金が減るわけではありません。損益決算書に記載する額は費用として留保されます。あくまで会計上の処理となるため、実質的には資産が手元に残ります。減価償却費と同じ額の資金が会社に存在すると確約するものではないので、注意が必要です。

利益を性格に把握できる

減価償却を行うことで、収益と費用のバランスを正しく把握できるようになります。

毎年の利益を性格に把握できれば、将来を見据えた正しい経営戦略・財務戦略を練ることができます。

減価償却のデメリット

減価償却の処理が手間

減価償却は固定資産によって耐用年数が異なり、耐用年数を1つずつ確認し計算する必要があります。全ての固定資産を一括で計算し、処理をすることができず、手間が増えます。

誤った方法で減価償却を行わないように、注意しましょう。

減価償却は「できるだけ早く・大きな額を計上する」ことがおすすめ

減価償却には、上記で紹介した2種類の方法があります。どの方法で計上しても、最終的に購入金額を全額費用計上できますが、なるべく早期に大きな額を計上する方法を選ぶことをおすすめします!

購入してからすぐに買い換える可能性がある

購入した固定資産は、長く使用する場合もありますが、定められた減価償却期間いっぱい使うとは限りません。

故障や最新の機器に買い替えしなければならないこともあります。

償却したときは経費となりますが、早いうちにできるだけたくさん償却しておくことで、後に利益につながります。

税の負担を抑え、節税対策になる

減価償却による経費の計上は、一定期間(耐用年数)の利益をおさえることができ、節税につながります。

また、中小企業の場合、「少額減価償却資産の特例」により、取得価格が30万円未満の資産を「少額減価償却資産」として、損金参入できます。

「税に関して不安が」がある方は、税理士に相談を!

税理士と契約をする際は、まず最初に「信頼できるいい税理士」を探しましょう。

【関連記事】「失敗しない!良い税理士を選ぶポイント」

依頼をした後の契約の変更や解除などは、かなりのエネルギーが必要になりますので、税理士はじっくりと比較・検討・相談をして決めましょう。

減価償却費の制度を把握して上手に節税しよう

減価償却は難しそうに思いますが、メリットも多くあります。減価償却の仕組みを理解し活用して、上手に節約しましょう。

コメント